VNM là một trong những nhân tố giúp VN-Index đủ sức chống chịu áp lực chốt lời trong 2 tuần vừa qua. Nếu không có trụ này, nỗ lực rướn qua MA100 chưa chắc đã trở thành hiện thực.

Tuần vừa qua, cổ phiếu trụ cột của thị trường là VNM đã đóng vai trò rất quan trọng để kéo VN-Index tăng hơn 1%, nối dài mạch tăng lên con số 7. Với riêng VNM, mức tăng ghi nhận được 3,78% qua đó có 2 tuần liên tiếp đều có mức tăng trên 3%.

Với mức giá đóng cửa cuối tuần vừa qua là 76.900 đồng/cổ phiếu, VNM đã vươn qua MA200 và đi trước khá xa so với VN-Index. Tuy nhiên, để có thể lấy lại được xu hướng dài hạn, sự kiên nhẫn của nhà đầu tư có thể bị thử thách bởi đã có khá nhiều lần nhận thất bại trước MA200. Cùng với đó, trạng thái giá hiện tại cũng cách không quá xa kháng cự mạnh 81.000 đồng/cổ phiếu.

Việc có thể xuất hiện nhịp điều chỉnh để test lại MA200 sẽ là phù hợp với chuyển động giá, từ đó giúp cổ phiếu tìm được thêm động lực để đi tiếp trong thời gian tới.

Biên lợi nhuận có thể khởi sắc vào quý 4/2023

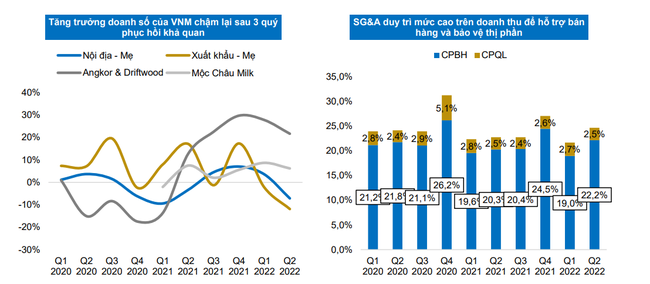

Đại dịch COVID-19 và lạm phát làm ảnh hưởng rất nhiều đến sức mua của người tiêu dùng, đặc biệt tầng lớp phổ thông có thu nhập thấp. Tiêu thụ sữa ở Việt Nam đi ngang trong quý 1 và chỉ dương nhẹ trong quý 2, thuộc nhóm hồi phục thấp nhất trong các mặt hàng tiêu dùng nhanh.

Sau chuỗi tăng thị phần nửa cuối 2021 thì trong nửa đầu năm 2022 VNM có dấu hiệu hụt hơi. Doanh số nội địa tăng trưởng âm 2,3% trong nửa đầu năm thì riêng quý 2 giảm đến 7,2%.

Ngoại trừ yếu tố cạnh tranh thì sản lượng tiêu thụ của công ty có giảm do tăng giá bán (hơn 5%) và tổ chức lại kênh phân phối trong tháng 4, 5.

Về phân khúc, thị phần giảm chủ yếu ở sữa tươi tiệt trùng do ngày càng nhiều thương hiệu nội địa tham gia vào ngành, đặc biệt ở phân khúc sữa trẻ em và sữa đặc do cạnh tranh với các thương hiệu nhập khẩu giá rẻ từ ASEAN. Một số mảng khác như sữa chua men sống, sữa trái cây… thì thị phần vẫn tăng nhẹ. Nhìn chung, công ty vẫn duy trì được vị thế dẫn đầu, dù có hơi chậm lại trong nửa đầu năm 2022.

Trong khi đó, đầu vào là giá sữa bột WMP đạt mức bình quân 4.250 USD/tấn trong nửa đầu 2022, tăng gần 10% và cao hơn rất nhiều so với mức quanh 3.000 USD/tấn trong những năm 2021 trở về trước. Trong cùng giai đoạn đó, VNM lại không thể hoàn toàn chuyển hết vào giá bán để giữ sức mua của người tiêu dùng và bảo vệ thị phần.

VNM ghi nhận biên gộp 40,5% và 40,7% trong quý 1 và quý 2/2022, thấp hơn nhiều so với mức 45 – 46% trong 2021 và 47 – 49% trong 2020.

CTCK BVSC nhận thấy cửa sáng cho biên lợi nhuận trong quý 4/2022 và 2023. Hiện giá WMP ngày 16/08 ghi nhận ở mức 3.417 USD/tấn, tức đã giảm hơn 28% so với đỉnh hồi tháng 3.

Rabobank cũng nhận định giá sữa có thể đã tạo đỉnh do sản lượng sữa của nhóm Big 7 dần hồi phục và tồn kho sữa ở Trung Quốc cao trong khi giá cao đang tác động xấu nhu cầu. Ngoài ra, các loại nông sản chính làm thức ăn chăn nuôi như ngô, đậu tương, lúa mì, v.v đều đang giảm mạnh, qua đó giảm áp lực đầu vào của các trang trại.

VNM đã chốt giá đầu vào đến hết tháng 10, do đó khả năng từ quý 4 KQKD sẽ phản ánh rõ hơn đà giảm của giá đầu vào.

BVSC dự báo doanh thu thuần 62.463 tỷ (+2,5%) và lợi nhuận sau thuế 9.567 tỷ (-9,2%). Năm 2023 sẽ sáng hơn, doanh thu thuần 65.483 tỷ (+4,8%) và lợi nhuận sau thuế 10.603 tỷ (+10,8%).

Theo FireAnt